Lidar com a legislação tributária e toda a burocracia que a envolve é um dos pontos mais desafiadores de quem empreende. Com tantas leis e normais, fica difícil manter os processos legais em ordem ao mesmo tempo em que se realiza a gestão do negócio no dia a dia. Isso vale também para empresas do Simples Nacional, que incluem as categorias microempreendedor individual, microempresa e empresa de pequeno porte. De acordo com Sucena Hummel, mesmo com a simplificação dos tributos em uma única guia de contribuição (justamente a proposta do Simples Nacional), há ainda uma série de processos que devem ser mantidos.

Sucena Hummel é gestora do Sescon-GO, vice-presidente de ética e disciplina do Conselho Regional de Contabilidade de Goiás (CRGGO) e contadora. Ela destaca que é nesse cenário de emissão de notas, declaração de faturamento e pagamento de funcionário que ganha destaque a contabilidade para empresas do Simples Nacional.

“É por isso que o apoio de uma assessoria especializada faz toda diferença quando falamos em uma gestão de negócios assertiva e eficaz. A partir do serviço de contabilidade, você tem mais segurança para conduzir os processos da empresa e pode se dedicar à linha de frente: fazer o seu negócio crescer no mercado”, explica.

A complexidade da legislação tributária brasileira é uma das mais significativas barreiras entre empreendedores, mesmo nesse molde simplificado. Sucena diz que é essencial contar com o apoio de um profissional especializado para algumas demandas da empresa, mesmo nesse padrão, que traz facilidades para o empreendedor. Uma dessas demandas que a contabilidade pode contribuir é o planejamento tributário. “O planejamento tributário é importante para manter a saúde financeira, reduzir custos e até mesmo planejar a expansão do negócio”, conta a especialista.

Outro serviço da contabilidade é a assessoria tributária, que dá suporte ao empreendedor quanto ao enquadramento da empresa e suas obrigações no pagamento de impostos. “Nesse sentido, a assessoria atua como um facilitador da tomada de decisão e garante que a empresa enquadrada no Simples Nacional não deixe de lado nenhum processo importante”, relata Sucena. Ela continua dizendo que empresas que optam pelo Simples Nacional também devem manter o pagamento de impostos em dia, outro ponto que o apoio especializado pode contribuir.

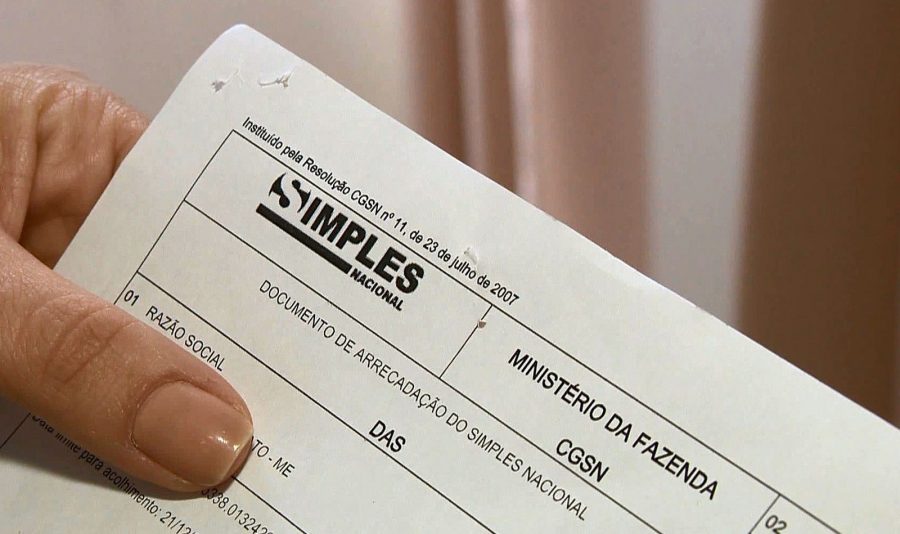

Segundo a contadora um benefício que pode ser mencionado, por exemplo, é automatizar o cálculo dos tributos que, se feito de forma inadequada, pode gerar multas e juros. Ela lembra que é importante ter em mente que, no Simples Nacional, os tributos são simplificados por meio de uma única contribuição: o Documento Único de Arrecadação (DAS). “A contabilidade auxilia no processo de pagamento e de outras obrigações, como é o caso da declaração anual de faturamento para quem é MEI”. A emissão de notas fiscais eletrônicas também é um recurso importante da contabilidade para empresas do Simples Nacional.

O empreendedor precisa estar sempre atento às obrigações e ao passo a passo para fazer os processos corretamente. No caso da entrada da Declaração de Informações Socioeconômicas (DEFIS) e da Relação Anual de Informações Sociais (RAIS) o apoio de uma empresa de contabilidade se torna fundamental para evitar qualquer tipo de erro e, por consequência, o pagamento de juros e multas. Sucena Hummel finaliza enfatizando que para as empresas do Simples Nacional existe a vantagem da contabilidade online. “As razões para investir no digital englobam a redução de custos por meio da automação, simplificação de processos, facilidade no acesso aos dados e segurança no armazenamento dos dados”.

O que é o Simples Nacional?

Simples Nacional é um regime tributário facilitado e simplificado para micro e pequenas empresas. Ele permite o recolhimento de vários tributos federais, estaduais e municipais em uma única guia. A alíquota é diferenciada, variando de acordo com o faturamento, que é separado em faixas de faturamento, até a receita bruta anual de R$ 4,8 milhões – limite que entrou em vigor em 2018 em atendimento à Lei Complementar nº 155. Antes do Simples, pequenos negócios pagavam impostos federais, estaduais e municipais por meio de guias e datas separadas. As alíquotas eram também menos favoráveis, por vezes proporcionais às aplicadas a grandes empresas.

Esse regime deu fôlego a empreendedores de diversos setores, que até então aderiam ao Lucro Presumido ou Lucro Real. Desde 2007, mais segmentos foram incorporados à lista de atividades e segmentos autorizados a aderir ao regime simplificado de tributação. Dois anos depois, com a criação do MEI (Microempreendedor Individual), houve um novo esforço de simplificação, agora para formalizar negócios tocados por autônomos, com até um funcionário. Dentro da Lei Complementar nº 123/06, o Simples também é chamado de Regime Especial Unificado de Arrecadação de Tributos e Contribuições devidos pelas Microempresas e Empresas de Pequeno Porte.

Além da unificação dos tributos, o Simples Nacional se destaca como fator de desempate para empresas que concorrem a licitações do governo e facilita o cumprimento de obrigações trabalhistas e previdenciárias por parte do contribuinte. Para optar pelo Simples Nacional, as microempresas e empresas de pequeno porte devem estar isentas de débitos da Dívida Ativa da União ou do Instituto Nacional do Seguro Social (INSS), além de cumprir outros requisitos.